家族信託と税金1

※ 家族信託の解説動画を作成しました!

基本的なしくみと代表的な活用例4つの5本立てです。

是非ご覧ください。

今回と次回は、家族信託の税金について

まとめてみたいと思います。

※ 最終的な税金の計算や申告は

税務署や税理士にご確認ください。

一般的な家族信託ですので

① 受益者がいること

② 受益証券が発行されていないこと

③ 当事者は個人であること(法人でないこと)

を前提としてお話をします。

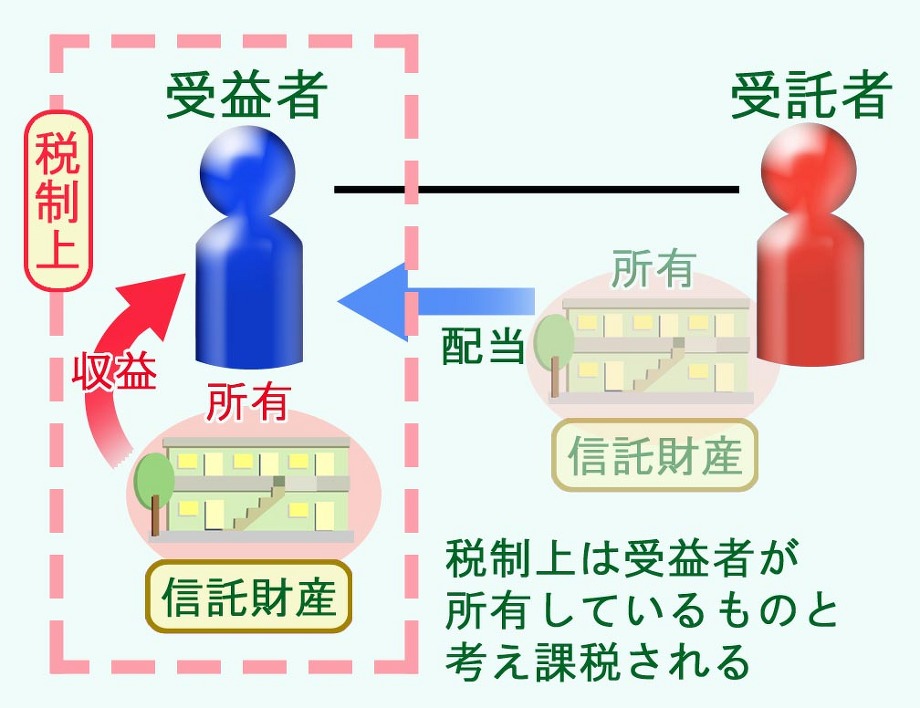

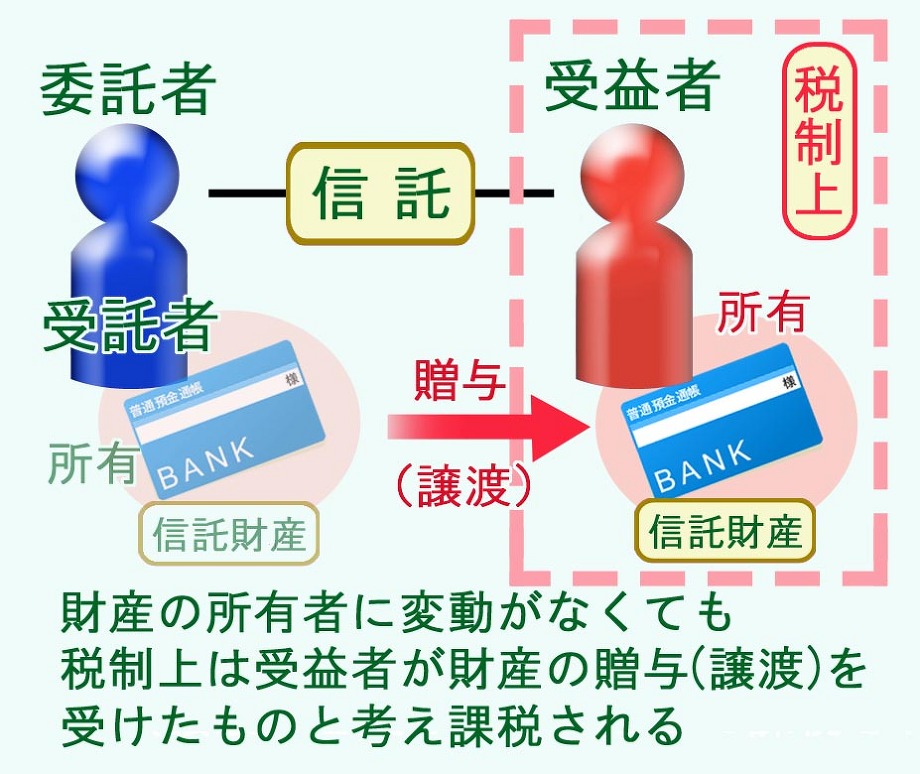

1 受益者を基準に考えます(受益者等課税信託)

信託では、財産の所有者は受託者ですが、

税制上は、受益者が財産を所有しているものとして課税されます。

評価は財産の評価と同じと考えます。

※受益者以外でも、信託を変更する権限を有し、

信託財産の給付を受けることとされている者も

受益者とみなして課税します。

ですので例えば、信託財産が賃貸物件だった場合、

受益者がその賃貸物件を所有しているのと同様に、

家賃などの収益は受益者の収入として、

かかった費用は受益者の経費として計算し、課税されます。

実際に受益者が、受託者から配当を受け取ったかどうかは問いません。

ただし、信託した賃貸物件について

ある年度に経費が収益を上回り損失が生じた場合でも、

不動産所得において損失はなかったものとみなされるので、

受益者の他の所得との損益通算はできません。

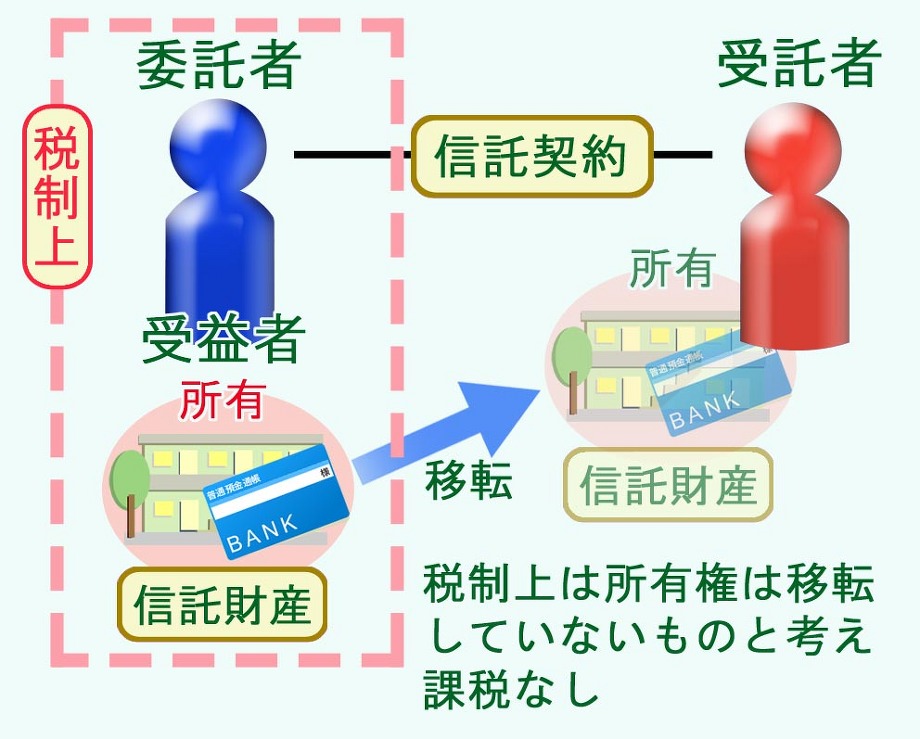

2 信託の設定時

① 委託者=受益者の信託

税制上、もとの所有者だった委託者から

受益者が信託財産を取得したと考えますが、

委託者=受益者の信託の場合は

所有者が変わらないことになりますで、

信託の設定にともなう課税はありません。

(参考事例:ブログ「高齢の自分に代わって、財産を管理して欲しい」)

② 委託者 ≠ 受益者の信託

税制上、受託者が信託財産を

委託者から取得したと考え課税されます。

正当な対価が支払われていないのであれば、

委託者から受益者へ、信託財産の贈与があったものとして

受益者に贈与税が課税されます。

(参考事例:ブログ「財産を贈与したい でも管理も続けたい2」)

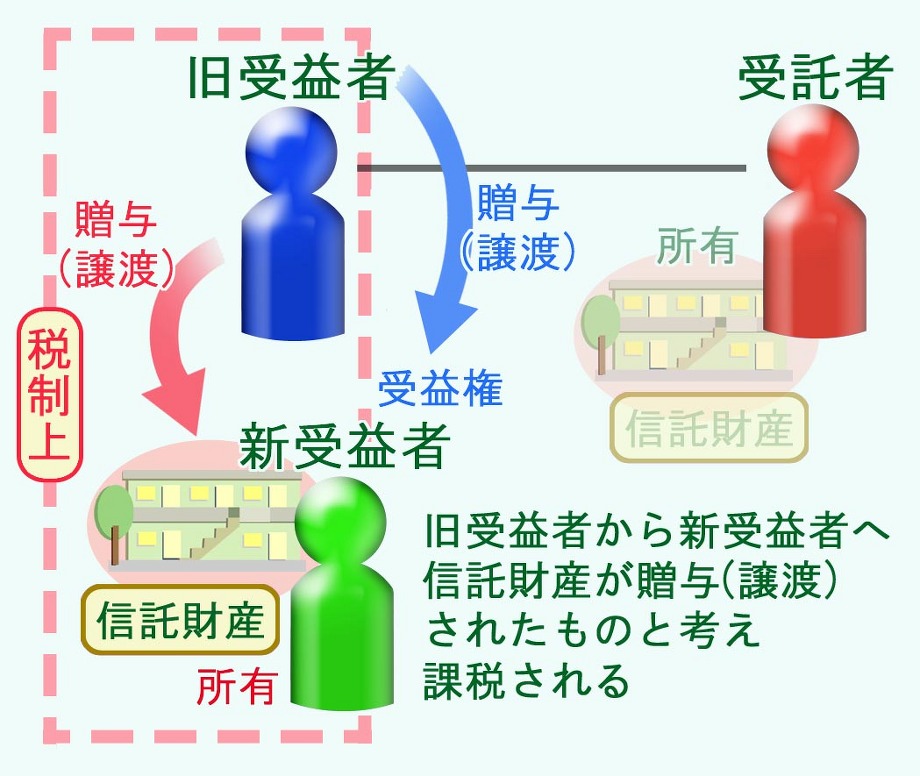

3 信託の設定中

① 受益権が贈与・譲渡された場合

受益権が贈与・譲渡された場合でも、

税制上は信託財産そのものが贈与・譲渡されたものと考えます。

正当な対価が支払われていないのであれば

新受益者に贈与税が課税されます。

正当な対価が支払われていれば、

旧受益者に譲渡所得税が課税されることがあります。

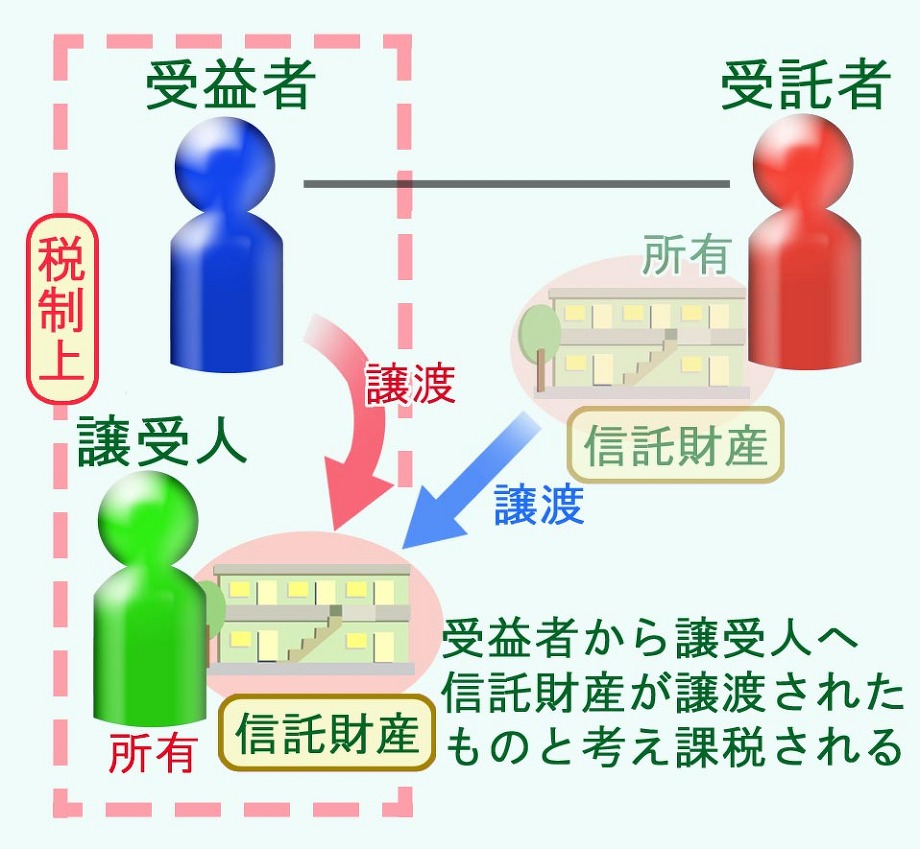

② 受託者が信託財産を譲渡した場合

受託者が信託財産を第三者(譲受人)に

売却したりした場合です。

所有権は受託者から譲受人に移りますが、

税制上は、受益者が譲受人に信託財産を譲渡したもの考えますので、

受益者に譲渡所得税が課税されることがあります。

続きは次回「家族信託と税金2」へ